人民日报海外版:单独依靠政府养老不现实,养老还得大家一起来!

近日,人民日报海外版发布《养老还是得大家一块来》专题文章。文章指出,2017年末,中国65周岁及以上人口已经占总人口的11.4%,中国社会的老龄化趋势进一步加强。然而中国的老龄化却又是“未富先老”,中国依然是世界上最大的发展中国家,全社会的养老资源相当有限。

单独依靠政府来全面承担养老是不现实的。还是应该建立多层次养老保障体系,政府、社会和家庭来一起解决养老问题。

同时指出,政府应该不断完善养老政策,探索推出新的养老方式,扩大养老保障的供给。但政府不是万能的,社会也应该承担养老的责任。在欧美国家,居家养老、社区养老,多种多样的养老方式都是由社会来承担相应的责任,而政府则承担监管的职能。与之相比,中国的社会养老方面还有很大的进步空间。

养老问题很现实,你的钱袋准备好了吗?

提起养老,首先科普一个最重要的概念:养老金替代率。

养老金替代率:是退休时的养老金与退休前工资收入的百分比。比如退休前每月工资10000元,退休后每月领取养老金6000元,养老金替代率就是:

6000÷10000×100%=60%

先别忙按60%算自己的退休金,具体能得到多少还得仔细问问我国养老“三大支柱”,三大支柱的替代率加起来就能算出退休后的收入水平啦。

那么,我国养老体系的“三大支柱”指的是什么?发展现状如何?各个支柱的替代率是否合格?

养老金替代率: 仅约40%(数据来源:中国报告网)

如果在街上随机问一个人:你有基本养老保险吗?对方很可能回答:是。

“基本养老保险”,俗称“养老金”,由国家、单位和个人共同负担。如果按照要求缴费,当我们到了法定退休年龄,就可以按规定领取一部分养老金,保障基本生活。

作为我国养老体系的第一大支柱,基本养老保险的覆盖范围非常广泛。

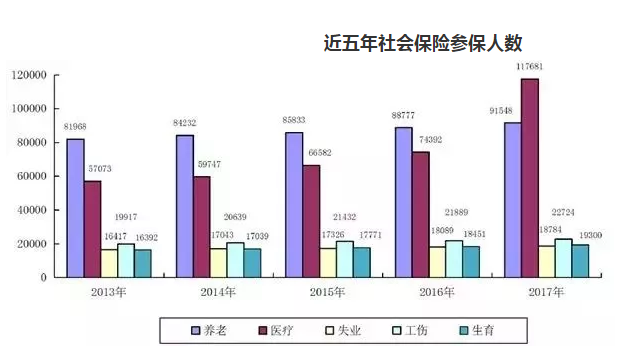

近五年社会保险参保人数

(数据来源:人社部《2017年度人力资源和社会保障事业发展统计公报》)

很多人都说:“我有基本养老保险,晚年生活怕啥?”有这种想法的朋友,务必继续看看关于基本养老保险的两个tips!

首先,之所以名字里有“基本”两个字,是因为它只提供“最基本的生活保障”。

来自中国报告网的数据显示,我国基本养老保险的理想替代率在 60%左右,世界银行组织建议,要维持退休前的生活水平不下降,养老金替代率需不低于 70%。国际劳工组织建议养老金替代率最低标准为55%。但现实情况来看,我国基本养老保险的替代率却是在不断下降,目前大约只有 40%左右,并不能满足退休群体的养老需求。

其次,就算是这种基本的保障,未来也存在能否落实的隐忧。

根据人社部2017年的数据,当年征缴收入34213亿元,基金支出为40424 亿元,存在着超过6000万元的收支缺口,需要依靠财政来补贴。随着我国人口老龄化的日益严重,缴费人口减少、养老金支出增多,未来我们能否顺利领到自己的养老金?

基于以上两个因素,发展和完善其他养老支柱,已经刻不容缓。

企业年金替代率:约9%

作为第二大支柱,企业年金是我国养老体系的重要补充。

企业年金,作为职工福利为雇员提供的补充养老金计划,在我国由企业自主设立,并不具有强制性:企业可以选择是否建立企业年金计划,员工也可以选择是否参与。

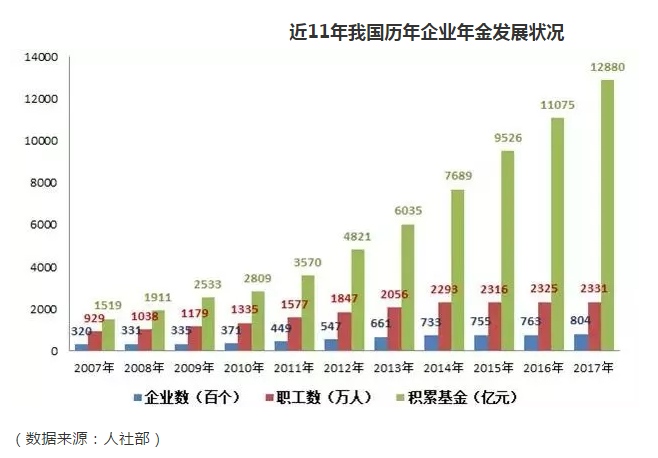

企业年金的问题在于,覆盖面太小,而且近年来的扩容几乎停滞了。人社部数据显示,从企业年金的参保职工数来看,2015年来连续三年几乎没有增长,创造近十年来的最低增速点。

企业年金的另一个问题是替代率太低,研究数据显示,企业基本上替代率的均值在9%左右,偏低,在整个员工退休收入里所占的比重还没有起到明显的作用。

近11年我国历年企业年金发展状况

(数据来源:人社部)

总体上看,“企业年金”可以弥补一部分基本养老的缺口,但覆盖人群依然是少数,不知道这数千万人中,是不是有一个幸运的你呢?

个人养老金替代率:取决于个人产品选择和前期投入。

政府只保障基本生活,企业年金覆盖率不足,对于大多数人来说,想要提高退休后养老金的整体替代率,建立自己的“个人养老小金库”非常有必要。

第三支柱一直是国家重点关注和大力倡导的,而在第三支柱个人养老制度中,商业养老保险是一个不错的选择,它兼具寿险保障和养老规划的双重功能,被普遍认为是当前解决个人长期养老储备问题不可或缺的解决方案。

作为我国养老体系的第三支柱,商业养老保险不仅对社会养老保险起到重要补充作用,而且凭借长期稳定的投资策略在稳健增值、安全可靠方面优势明显。

同时,通过个人商业养老保险,每个参与人可建立自己的养老金计划,自主规划、安全稳健、收益适度、抵御通胀,且具有强制储蓄的特性,对于平常消费偏好较高、储蓄水平较低、理财习惯较差的人群而言,更为稳妥和有效率。

此外,对于家族成员有长寿历史的人群,选择个人商业养老保险可以实现“活的越久,领的越多”,这是其他任何理财方式无法比拟的。

30岁的王先生作为一家民企的中层管理人员,每年工资和奖金合计近20万元,期望60岁退休后养老金替代率能达到70%,因此,王先生应如何规划自己的养老金计划呢?

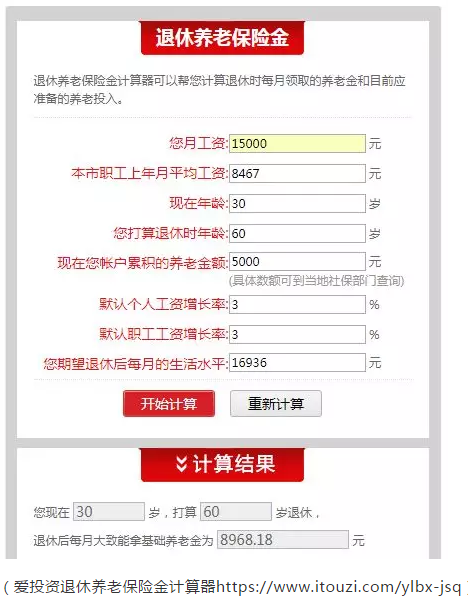

基础养老金

按月收入1.5万元计算,2017年月平均工资8467元(以北京市为例),个人和职工工资增长率均按3%计算,则退休后每月能拿基础养老金为8968元。

(爱投资退休养老保险金计算器https://www.itouzi.com/ylbx-jsq)

期望退休后每月生活水平

由于王先生期望养老金替代率达到70%,当前月收入1.5万元,考虑到未来个人工资按每年3%增长,则未来30年月平均工资为24194元,则期望退休后每月生活水平为24194×70%=16936元。

养老金缺口

期望达到的每月生活水平为16936元,基础养老金为8968元,则每月养老金缺口为7968元,每年7968×12=95616元。

仅有基础养老金的王先生,面对退休后每年将近10万元的养老金缺口该如何规划呢?

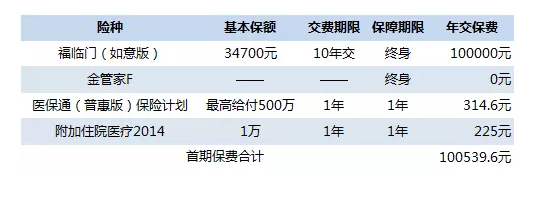

为填补退休后每年近10万元的养老金缺口,王先生选择投保华夏福临门全能保险产品计划(如意版),年交保费10万,10年交,具体详情如下:

养老保障

60岁退休,预计将来至少还有30年的退休生活,并计划从61岁开始,每年从金管家账户部分领取10万元填补养老金缺口,从而满足退休后期望的生活水平,具体保障利益演示如下:

61-90岁,30年、累计领取300万元

91周岁时,身故总利益如下:

|

按保证利益计算3% |

按中档利益计算4.5% |

按高档利益计算6% |

|

1,115,957 |

3,232,549 |

7,892,603 |

由以上可知,安排完养老规划之外,91岁身故后依然有一大笔资金可作为家族资产进行传承:

保证计算利益:111万

中档计算利益:323万

高档计算利益:789万

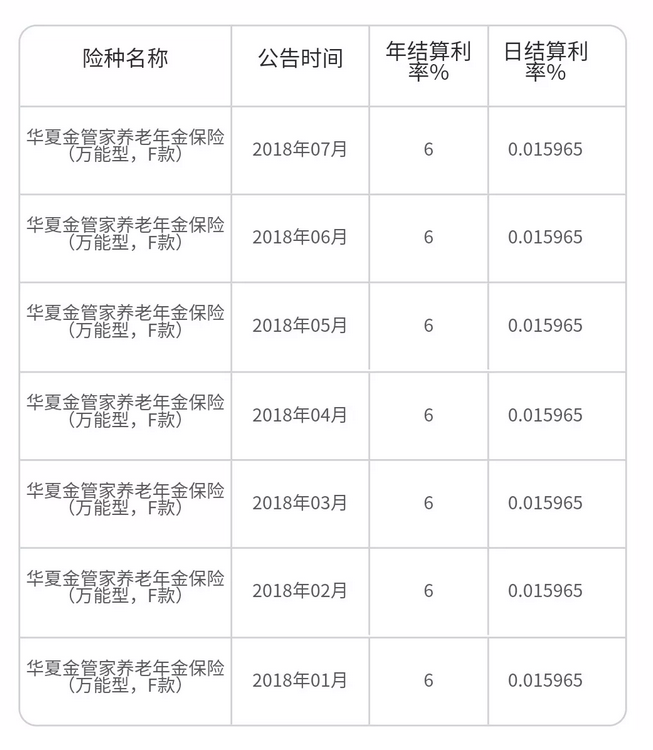

*2018年7月,金管家F万能账户历史年化结算利率为6%,官网官微均可查询:

医疗保障

一般住院医疗保障

每年1万元一般住院医疗保障

{可用于抵扣医保通(普惠版)免赔额}

综合住院医疗保障

每年高达500万元住院医疗保障

(其中,200万元一般住院医疗,200万元重疾住院医疗,100万元质子重离子医疗)

综上,王先生仅用10年现金流规划,就填补了退休后长达30年的养老金缺口,既实现了高品质养老,又实现了家族资产传承。

*福临门(如意版)指华夏福临门年金保险(如意版),金管家F指华夏金管家养老年金保险(万能型,F款),医保通(普惠版)保险计划指华夏医保通(普惠版)医疗保险和华夏附加质子重离子医疗保险组成,附加住院医疗2014指华夏附加住院费用补偿医疗保险2014.

*本资料中万能账户指华夏金管家养老年金保险(万能型,F款),最低保证利率之上的投资利益是不确定的。

*本资料仅供参考,具体的保险责任、责任免除等事项以我司《华夏福临门年金保险(如意版)条款》、《华夏金管家养老年金保险(万能型,F款)条款》、《华夏医保通(普惠版)医疗保险条款》、《华夏附加质子重离子医疗保险条款》和《华夏附加住院费用补偿医疗保险2014》及生效保险合同为准。